Les fonds dédiés désignent les fonds d’investissement qui ne font pas appel public à l’épargne pour leur collecte. Celle-ci est réalisée auprès d’institutionnels ou d’investisseurs privés aguerris à forte capacité financière.

Un fonds d’investissement dédié permet à son gestionnaire de bénéficier d’une certaine souplesse dans la prise de décision et le libère de certaines contraintes auxquelles sont confrontés les fonds en UC.

Le rendement des investisseurs

Le rendement des investisseurs institutionnels auprès desquels est faite la collecte se compose de 4 leviers de performance :

Ecart « technique » entre prix d’acquisition payé et valeur comptable de la nue-propriété

Revalorisation annuelle de la nue-propriété de chaque bien acquis vs DUH qui diminue

Réinvestissement de tout ou partie des fruits de la revente et la plus-value lors de la libération des biens

Variation des prix de l’immobilier avec des investissements ciblés dans des zones immobilières dynamiques

L’objectif de rendement annuel brut des capitaux est de 5% à 8% (net de frais de gestion avant fiscalité).

Le portefeuille acquis entre 2020 et 2023

Appartements 70% et Maisons 30%

Valeurs comprises entre 800 000 € et 1 750 000 € selon les fonds

Centre ville : Ville de plus de 30 000 habitants

Secteurs à fort potentiel de croissance démographique et économique

Couple 1/3 et 2/3 de personnes seules

Âge minimum de 65 ans et maximum de 95 ans

Espérance de vie de 5 à 16 ans

Les facteurs de risques

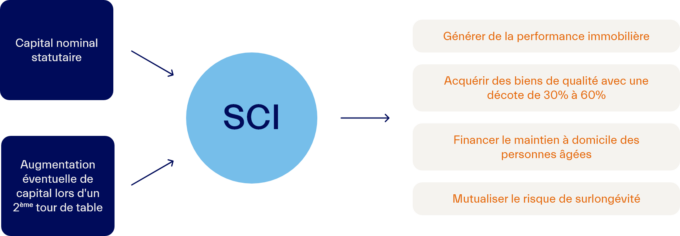

Risque de surlongévité réduit par :

– La mutualisation

– L’espérance de vie des tables

– Le 100% bouquet

Le risque immobilier réduit par :

– L’achat décoté entre 30 % et 60 %

– L’acquisition et la cession régulière de biens sélectionnés de qualité

Risque opérationnel réduit par :

– Le parc résidentiel diffus occupé par les anciens propriétaires

– Pas de vacances locatives car précompte des loyers d’avance

Risque financier réduit par :

– Des provisions pour travaux et de mises aux normes importantes intégrées dans le TRI escompté

– Des biens liquides et divers

Impact sociétal tangible à l’échelle nationale chez VIRAGE-VIAGER.

Plus de 2000 sollicitations de seniors qui ont exprimé une préoccupation de maintien à domicile.

Plus de 200 vendeurs de 70 à 95 ans qui ont trouvé une solution à leur problème de ressources.

Sécurité financière accrue de 250 000 € en moyenne par transaction soit une redistribution globale de 50M €.

Capital complémentaire moyen garanti de 60 000 € soit un gain additionnel de 12M €.